从*6-10批目录看乘用车动力电池发展趋势

在补贴新政调整的倒逼作用下,新能源乘用车动力电池配套情况出现了显着变化。

截至目前,工信部已经发布了10批《新能源汽车推广应用推荐车型目录》(2018年),其中自6月12日起,2017年*1-12批及2018年*1-4批目录已经作废,符合2018年补贴政策技术要求的车型汇总在*5批目录。补贴新政实施后的新车型从*6批目录开始申报。

高工锂电梳理了2018年*6-10批推荐目录新能源乘用车的动力电池配套情况,共有234款新能源乘用车车型**,纯电动车型达210款,占比90%;插电式混动车型24款,占比10%。可见纯电动车型已成为各大主机厂申报的主力,这与纯电动车型可获得更多补贴金额相关。

这促使今年申报的新能源乘用车车型在电池系统能量密度和续航里程方面都得到了大幅提升,进而直接对新能源乘用车的动力电池技术路线和配套竞争格局产生了较大影响。

具体而言,*6-10批推荐目录新能源乘用车的动力电池配套情况主要呈现以下情形:

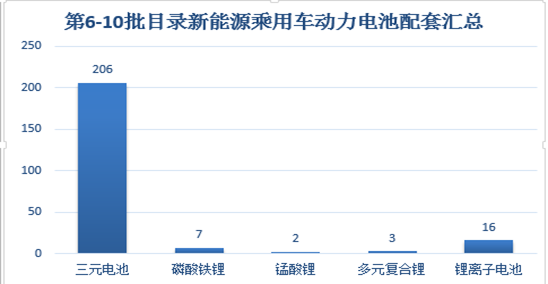

▌动力电池技术路线:三元电池占主导,磷酸铁锂遇冷

在234款新能源乘用车车型中,搭载三元电池的有206款,占比达88%;磷酸铁锂电池7款,占比3%;锰酸锂电池2款,占比1%;多元复合锂电池3款,占比1%;锂离子电池(未注明类型)16款,占比7%。

事实上,在2017年以前,磷酸铁锂电池还在新能源乘用车中占据较大优势,是绝大多数微型电动车和中低续航里程车型的主要选择。

但2018年补贴政策将补贴金额与电池系统能量密度和整车续航里程直接挂钩之后,主机厂和电池厂为获得更多的补贴都在积极升级产品,纷纷将原来的磷酸铁锂电池切换成能量密度更高的三元电池,直接推动三元电池市场占比快速提升,磷酸铁锂电池被主机厂“抛弃”,市场占比出现明显下滑。

▌能量密度:大幅提升获1.1倍补贴较为普遍

2018年国产动力电池的系统能量密度较2017年得到了大幅提升。其中电池系统能量密度**过140wh/kg当前已经成为普遍现象,160wh/kg的动力电池也在逐渐增多,表明越来越多主机厂和电池厂开始向1.2倍补贴冲刺。

在210款纯电动乘用车车型中,动力电池系统能量密度在105(含)-120Wh/kg的车型有5款,按0.6倍补贴;120(含)-140Wh/kg的车型有39款,按1倍补贴;140(含)-160Wh/kg的车型有136款,按1.1倍补贴;160Wh/kg及以上的车型有25款,按1.2倍补贴。

很显然,在补贴政策的刺激之下,新能源乘用车的动力电池系统能量密度得到显着提升,特别是系统能量密度在140wh/kg以上的车型占比较多,这表明绝大多数车型都可获得1.1倍以上的补贴。

能量密度大幅提升也为电动汽车续航里程提升提供了**。根据补贴新政,续航里程在300公里以上的车型所能获得的补贴金额不降反升,这也为主机厂集体推出中长续航里程车型提供了动力。

在210款纯电动车型中,续航200km以下的车型仅有4款,而续航300(含)-400km的车型有107款,能获取4.5万补贴;400km以上的车型有57款,能获取5万元补贴,两者合计占比达78%。

这表明补贴新政对电池系统能量密度和整车续航里程的提升作用非常明显,主机厂都将中长续航里程的车型作为公司未来竞争市场的主力车型,主要是A0和A级以上的车型。

同时,包括知豆、奇瑞、众泰、北汽EC系列、江铃等热销微型电动车也完成了产品升级,将工况续航里程从原来的150km左右提升至250km左右,甚至达到300km以上,进一步提升了其产品市场竞争力。

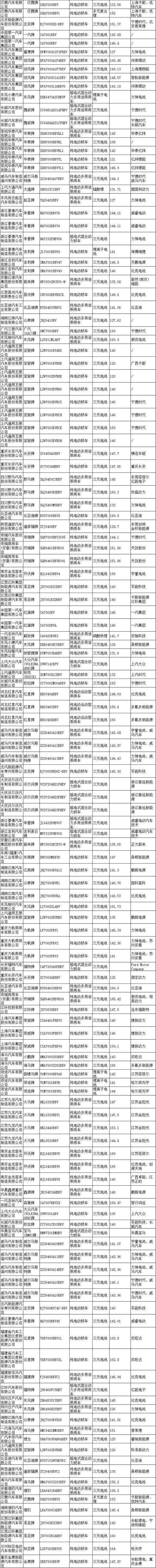

▌动力电池配套:近60家动力电池企业为234款乘用车配套

其中宁德时代、力神电池、比亚迪、比克电池、卡耐新能源、孚能科技、衡远新能源、桑顿新能源、哈光宇等配套车型数量排名**。

值得注意的是,随着合资车企开始发力新能源汽车领域,外资电池企业身影也开始出现在推荐目录中。目前已经出现了FMC、上汽大众、华晨宝马等诸多外资电池品牌。例如,长安福特搭载了FMC的动力电池,而上汽大众和华晨宝马都搭载了公司自己生产的动力电池组。

合资车企车型搭载外资电池进入推荐目录,这表明在补贴退坡和市场竞争加剧情况下,外资电池品牌开始对中国动力电池市场产生冲击,国产动力电池已经遭遇了外资电池的挑战。

一旦补贴完全退出,外资电池或将凭借其产品性能和性价比优势,获得更多合资车企甚至是中国本土主机厂的青睐,抢夺本土电池企业的市场份额,或将对未来中国动力电池市场的竞争格局产生较大影响。

深圳市鹏翔运达机械科技有限公司专注于冲片机封口机,烘箱烤箱,锂电池辊压机,锂电池搅拌机,锂电池实验设备,锂电池涂布机等